在成立十年之际,河北一品药业股份有限公司也将向资本市场发起冲击,计划登陆创业板。排队等待近5个月后,深交所近日向一品药业发出两轮问询函,公司IPO推进。据了解,一品药业主要从事RD化学原料药及其制剂的生产和销售。报告期内,公司营销费用逐年增加,使得公司IPO颇受市场质疑。

报告期内,推广费用合计超过4亿元。

作为化学原料药制药公司,1号制药公司的推广费在报告期内逐年增加。

招股书显示,一品药业成立于2013年5月。公司核心管理团队成员主要来自河北省药物研究所实验制药厂。是国内最早生产吸入性全麻药的企业之一,专注于化学药剂和原料药的研发、生产和销售。从核心产品来看,1号药业的核心产品有盐酸乌拉地尔注射液、吸入用七氟醚、盐酸罗哌卡因注射液、复方α-酮酸原料药等。,并有门冬氨酸鸟氨酸注射液、氟比洛芬酯原料药等制剂和原料药,覆盖心血管、麻醉、代谢等领域。

在申请创业板上市时,一品药业也有强大的业绩支撑。公司2019年至2021年净利润稳步增长,对应的归属净利润分别约为3261.46万元、4260.44万元、6592.74万元。今年上半年,一品药业实现营业收入和归属于净利润分别约为1.8亿元和2517.11万元。

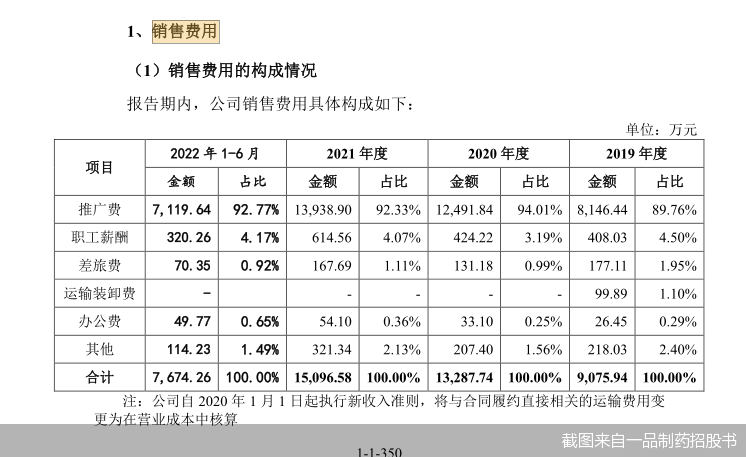

但在一品药业的招股书中,公司的营销费用一直在逐年攀升,颇为显眼。具体来看,2019-2021年和2022年上半年,1号药业销售费用分别为9075.94万元、1.33亿元、1.51亿元和7674.26万元,分别占当期营业收入的40.75%、43.14%、42.94%和42.7%。

销售费用包括推广费用、员工工资、差旅费、办公费等。,其中营销费用占销售费用的比重比较高。报告期内,第一医药公司营销费用分别为8,146.44万元、1.25亿元、1.39亿元和7,119.64万元,呈逐年上升趋势,占当期销售费用的比例分别为89.76%、94.01%、92.33%和92.77%。

根据测算,报告期内,1号药业总推广费用达4.17亿元。

事实上,深交所也已要求公司说明推广费的具体构成、金额、核算方法和会计处理,以及费用的合理性和推广服务费中是否存在销售返利。

经济学家宋清辉对《今日北京商报》表示,业务推广费用尤其敏感,一直是商业贿赂的高发区。实际操作中,药企召开学术会议,通常会邀请医生、经销商等客户。一部分推广费用最后以其他形式返还给客户,这也是药企的灰色地带。

赞助商的独立性受到质疑。

在IPO的背后,一品药业保荐机构的独立性也是监管层关注的焦点。

据了解,一品药业共青城润鑫、台州信泰、张家港润鑫的股东为中信建投全资子公司中信建投投资管理有限公司设立的投资基金的发起人,分别持有公司1.456%、0.728%、0.728%的股份。持股相关协议签署时间为2020年10月至11月。次年1月,主办方项目组正式进驻。

鉴于上述情况,深交所还要求一品药业说明在项目组正式进场并签署公开发行股票辅导协议前,保荐机构是否实际开展了相关业务,是否符合保荐业务相关规定,持股事项是否对保荐业务独立性产生不利影响,是否符合券商保荐直投相关规定。

股权关系显示,一品药业实际控制人为梁景辉、戴,两人已签署《一致行动人协议》,合计控制公司35.77%的股权。

需要指出的是,截至2021年12月31日,梁景辉、戴及其控制的关联企业的贷款本金超过2亿元。如果不能按时还款,其持有的一品药业股份可能被债权人冻结处置,对一品药业实际控制人的稳定性产生不利影响。

本次IPO,一品药业拟募集资金5亿元,投向“湖北一分公司原料药、液体、吸入溶液、注射剂生产项目”、“药品RD项目”、“补充流动资金”,拟分别募集资金3亿元、5000万元、1.5亿元。针对相关问题,北京商报今日记者向一品药业董事会办公室发去采访函,但截至发稿,对方并未回复。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。